Centrale elementer i inkorporeringen af ESG i M&A-transaktioner

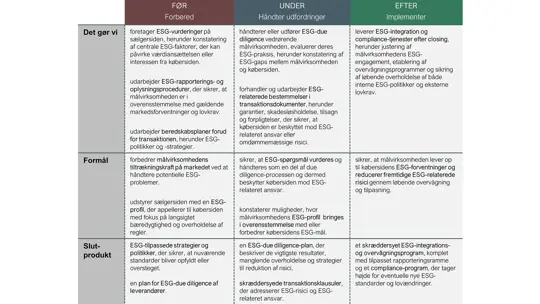

Due diligence vedrørende ESG-risici og -muligheder. Klarlæggelse af ESG-relaterede risici og muligheder er afgørende under due diligence-processen, da det øger forståelsen af målvirksomhedens bæredygtighedsprofil, potentielle forpligtelser, risici og muligheder. Hvad enten det er på sælgersiden eller købersiden går denne vurdering videre end traditionelle økonomiske parametre, idet den omfatter faktorer som overholdelse af miljøkrav, mangfoldighed i arbejdsstyrken og ledelsespraksis.

Betydning for værdiansættelsen og vækst på længere sigt. ESG-faktorer kan påvirke en målvirksomheds værdiansættelse. Virksomheder med stærke ESG-præstationsmålinger kan opnå højere værdiansættelse som følge af lavere reguleringsmæssig risiko, større driftseffektivitet og bedre omdømme. Omvendt kan dårlige ESG-præstationsmålinger medføre lavere værdiansættelse hos visse købere på grund af forventede omkostninger til afhjælpning og implementering og omdømmemæssige risici.

Integration af ESG-praksis efter transaktionen. Implementering af effektive ESG-regelsæt efter transaktionen er helt central for at sikre en problemfri integration i forhold til de involverede parters kulturer og praksis, herunder planlagt tilpasning af politikker, rapporteringsstandarder og medarbejderinddragelsesinitiativer, der kan fremme bæredygtig værdiskabelse og mindske risici forbundet med forskellige ESG-standarder.